Borsa İstanbul’un Sosyolojisi – 2

En son yazımızda Borsa İstanbul’un dünyanın en hızlı hisse senedi piyasalarından biri olduğundan bahsettik.

Gelişmelerden anında haberdar olmak için Google News'te Paradurumu'na abone olun

Paradurumu'na Google News'te abone olun

Abone OlBir önceki yazı için tıklayabilirsiniz...

Tablo 1’de dünya sıralamamızı görebilirsiniz. Hızımızı, borsada hisselerin ne kadar sık el değiştirdiğini ölçen, senelik hisse senedi işlem hacminin şirketlerin piyasa değerlerine bölünmesiyle bulunan devir hızımıza görebiliyoruz.

Bu hızın arkasında piyasamızın senelik işlem hacminin büyük bir kısmını gerçekleştiren

yerli bireysel yatırımcılarımız var.

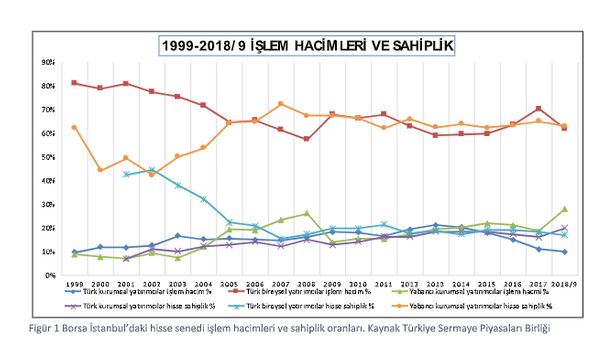

Figür 1’de görebileceğiniz gibi, bireysel yatırımcılarımız 2000’li yılların başından beri çok sık

işlem yaparken bir yandan da ellerindeki hisseleri yavaş yavaş yabancı kurumsal yatırımcılara

bırakmışlar gibi görünüyorlar. Öte yandan yerli kurumsal yatırımcılarımızın (ör. fon yönetim

şirketleri) aynı dönemde işlem hacminde ve hisse sahipliğinde ortalama %15 civarında bir

varlık gösterdiklerini görebilirsiniz.

Bireysel yatırımcılarımızın kısa vadeli yatırım davranışının arkasında yatan tarihsel sebepleri geçen yazımızda tartıştık. Özetle 1990’lı yılların ekonomik ve siyasi çalkantıları ve krizleri, ayrıca piyasanın kuruluş ve gelişme döneminde yaşanan sıkıntılar, bireysel yatırımcılarımızın ve aracıların kısa vadeli bakış açısının geniş ve dar çerçevesini oluşturuyordu. 2000’li yıllarda bu sıkıntılar görece olarak giderilse dahi, kısa vadeli yatırım davranışları devam etmekte. Bu davranışları biraz daha iyi anlamak ve al sat tuşlarına hızla basan parmakları anlamak için bunları devam ettiren güncel roller, normlar ve teknolojileri yakından inceleyelim. Eğer bir bireysel hisse yatırımcısı olmak isterseniz, önünüzde iki yol var.

Birinci yol, kurumsal fonların (ör. yatırım fonu, Bireysel Emeklilik, vs.) müşterisi olup, elinizdeki tasarruflarınızı risk ve getiri tercihlerinize göre profesyonel fon yöneticilerinin havuz yönetimine, yani size benzer tercihlere sahip olan yatırımcıların tasarruflarını bir araya getiren, önceden kayda alınmış ve piyasa düzenleyicisi tarafından onaylanmış bir tüzüğe göre yönetilen fonlara bırakmak. Sabit dönemsel yönetim veya performans ücretleri ödemek kaydıyla bu yolu seçerseniz, dönemsel fon performans ve tavsiye bültenleri almak dışında, fon yöneticisi profesyonellerle direk bir ilişkiniz olmayacak. Değişen piyasa koşulları veya risk ve getiri tercihlerinize göre yatırımlarınızın içeriğini değiştirmek için, büyük ihtimal internet üzerinden, işlemlerinizi yapacaksınız. Eğer aracı kurumların ve portföy yönetim şirketlerinin verdiği bireysel portföy yönetimi hizmetini alırsanız, bu kapsamda portföy yöneticinizle daha yakın bir ilişki içinde olmakla beraber, yatırım kararlarını gene bu profesyonellere bırakırsınız.

İkinci yol ise bir aracı kurumun müşterisi olup, telefon veya internet üzerinden size verilen bireysel aracılık veya yatırım danışmanlığı hizmetlerinden faydalanmak. Bu yolu seçtiğiniz takdirde, aracı kurumların günlük, haftalık ve daha uzun vadeli piyasa ve varlık hareketleri üzerine yaptığı yorumlar, değerlemeler ve tahminleri içeren günlük bilgi akışına sahip olacaksınız. Gene risk ve getiri tercihlerinize göre size aracılık veya yatırım danışmanlığı hizmeti veren aracı kurum profesyonelleri sizlere telefon veya internet üzerinden piyasaların kısa vadeli alım satım dinamiklerinden ve kendi tahminlerinden, eğer danışmanlık sözleşmeniz var ise, yatırım tavsiyelerinden bahsedecekler. Bu hizmetlerin sonunda, eğer siz kendi başınıza bir hisse alım satım kararı alırsanız, bunun karşılığında işlem komisyon ücreti ödeyeceksiniz.

Fon yöneticilerinin ve yönettikleri fonların başarı kriterleri genelde bir temel endekse (ör. BİST 100) ve bunların uzun vadeli (ör. yıllık) getirilerine göre belirlenir.

Bireysel yatırımcılara hizmet veren aracı kurum profesyonellerinin başarı kriterleri ise genelde müşteri sayılarını korumak, arttırmak ve müşterilerinden elde ettikleri kısa vadedeki (ör. aylık) alım satım komisyonu gelirleri ile ölçülür.

Özetle bu piyasa rollerinin beklentileri ve normları farklı kriterlere dayanır. Bunların yanında bir de piyasa teknolojileri ve varlık değerleme yöntemlerine bakalım.

Fon yöneticileri ve yatırım danışmanları arasında, kullanılan piyasa izleme ve işlem teknolojileri açısından çok büyük farklar yok. Her iki tip profesyonel 1990’lı yılların ortasından itibaren baş döndürücü bir hızla gelişen dijital teknolojiler sayesinde, gerçek zamanlı olarak, dünyadaki ve Türkiye’deki piyasalara ve varlık fiyatlarına alıcı, satıcı veya aracı olarak ulaşabiliyorlar.

Hisse senedi fiyatlarının nasıl oluşacağına dair farklı teorik varsayımlara dayanan teknik ve mali analiz yöntemlerine[1] baktığımızda ise fon yöneticileri ve aracı kurum çalışanları bu yöntemlerden ya kendileri ya da finansal analistler ve ekonomistler yardımıyla faydalanabilmekteler.

Bu benzerlikleri göz önüne alınca, hisse senedi yatırım tavsiyeleri ve kararlarının alınmasında belki bu teknolojiler ve yöntemlerden daha önemli olanın gerçek zamanlı piyasa ekranları önünde fon yöneticileri ve aracı kurum profesyonellerinin davranışları olduğu sonucuna varılabilir.

Bilgiye erişimin anlık ve küresel olduğu çalışma ortamında, finans profesyonellerinin önündeki en zorlu görev gün boyunca akan anlık bilgileri, fiyatlara yapacakları kısa ve uzun vadeli etkilerine göre tasnif etmek ve değerlendirmektir.

Piyasa ekranları karşısında yaşanan geçmiş tecrübeler, anlık bilgi akımıyla birleşince, birçok piyasa profesyoneli bahsettiğimiz yöntem ve teknolojilere destek olabilecek veya ters düşebilecek piyasa sezgileri ve fiyat ve değerleme kısa yolları geliştirebilmekte. En son kertede bu sezgilerin ve kısa yolların içeriği ve kullanılma şekli yukarıda bahsettiğimiz piyasa rolleri tarafından belirlenmekte ve roller bazında birbirlerine benzemektedir.

Piyasa rolünüz bireysel yatırımcılara alım satım komisyonu karşılığı işlem aracılığı veya yatırım danışmanlığı ise, sezgilerinizin ve değerleme kısa yollarınızın içeriği ve onlara yatırım tavsiyelerinizde verdiğiniz ağırlık, on binlerce bireysel yatırımcının bir havuzda toplanan fonlarını yöneten bir fon yöneticisin sezgilerinin ve kısa yollarının içeriği ve ağırlığından çok farklı olabilir.

Daha detaya inmek gerekirse, bir işlem aracısı veya yatırım danışmanının, piyasa ile ilgili olan sezgileri ve değerleme kısa yolları kısa vadeli (ör. günlük, haftalık) fiyat dinamiklerini yakalama ağırlıklı olacaktır. Diğer taraftan bir fon yöneticisinin sezgileri ve kısa yolları uzun vadede yüksek performans gösteren bir hisse portföyü yaratmaya ve performans kriterini (ör. BİST 100) yenmeye odaklı olacaktır.

Özetle, bireysel yatırımcı olarak hisse senedi yatırımınızı hangi profesyonel kanal üzerinden yapacağınız Borsa İstanbul’un devir hızı ve işlem hacmi dinamiklerine yapacağınız katkıyı büyük oranda belirleyecektir.

Bir sonraki yazımızda bireysel yatırımcı olarak telefon ve online kanallar üzerinden Borsa İstanbul’da işlem yapmanın getirdiği psikolojik ve ekonomik avantaj ve dezavantajları davranışsal finans çerçevesinden tartışacağız.

[1] Teknik analiz fiyat zaman serilerinin kendilerini tekrarladığı ve tahmin edilebileceği varsayımı üzerine 19. Yüzyıl’ın sonlarına doğru geliştirilmeye başlanan bir tahmin yöntemidir. Temel veya mali analiz ise şirketlerin bir öz değeri olduğu varsayımına dayalı, yatırımcıya uzun vadede gelecek nakit akımını bugünün hisse fiyatlarına indirgeyen, 20. Yüzyıl başlarında geliştirilmeye başlanan değerleme yöntemlerine verilen addır. Mali analize yardımcı olabilecek ve aracı kurumlarda sıklıkla kullanılan oran (rasyo) ve karşılaştırmalı analizi ise şirketlerin mali ve varlık oranlarını hesaplayan ve bunları diğer sektör üyeleri ve sektör ortalamalarıyla karşılaştırılarak şirketlerin görece değerlerine ulaşan bir değerleme yöntemidir.